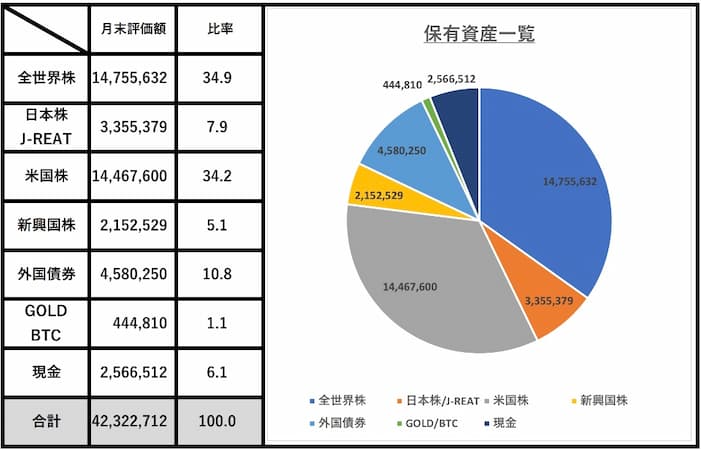

第三四半期を振り返ってみると、8月、9月と世界株式市場は大きめの調整が入るも、月末には最高値ラインまで戻す展開だった。9月にアメリカは0.5%の利下げを実施して、日本は0.25%の利上げをした。今後も日米金利差が縮小していく事が予想される。自民党総裁選では石破氏が勝利して首相になり、10月には衆院解散総選挙の模様。石破氏は金融政策に口出ししない方針のようで、日本は年内の追加利上げの可能性も残る。

PF全体を眺めてみると米国ETFでのインカム投資だけが仕上がった形で、まだまだ比率が極端に高くなっている現状。今後も積立投資では全世界株インデックスを淡々と継続し、インカム系投資では日本株の比率を上げてPFを調整していく。

全世界株式 (50%)

現在のPF比率は34.9%。iDeCoとNISAは淡々と毎月の積立てを継続していく。ドル建てでは直近最高値圏なので、10%以上の下落があったらスポット買いして買い下がっていく予定。ドル建て配当はVTを中心に追加買いしていく。

日本株&J-REAT (20%)

現在のPF比率は7.9%。8月の大幅下落時にいいタイミングで商社、銀行、保険関連株をスポット買いすることができた。年末に向けてセオリーどうり上昇相場に突入していけば、基本的には年内は12月の配当再投資での微調整のみとする予定。

米国株 (15%)

現在のPF比率は34.2%。FOMCは0.5利下げで金融政策転換。SP500も最高値圏に戻り、大統領選挙を控える力強い相場展開。今後もPF比率が15%を下回るまでは、米国株の追加買いはしない予定。米ドル建て配当はVTに追加投資していく。

新興国株 (5%)

現在のPF比率は5.1%と適正水準。中国が大幅財政政策を打ってきたので、VWOが反発の兆し。インド株はドル建てでは最高値水準も、円建て換算では低迷気味。今後も成長投資枠でインデックス投信で積立継続。

外国債券 (2.5%)

現在のPF比率は10.8%。世界的にインフレ率低下で利下げ局面に突入。今後は債券価格上昇が予想される。米国株同様にドル建てのインカム系ETFはしばらくは追加買いしない予定。毎月債券ETFから1万円以上の分配金が安定的に入ってくるのは大きい。

BTC&GOLD (2.5%)

現在のPF比率は1.1%。ビットコインは半減期を迎えた後、8月の株価下落に合わせてリスク資産としての調整が入った。様子見している間にグロース株に連動して戻してきてしまった。ゴールドはインフレが収まってきても、ウクライナやイスラエル絡みの地政学リスクから依然として最高値水準。毎月少額をコツコツ積立継続。

現金【日本円&米ドル】(5%)

現在のPF比率は6.1%。スポット買い用の現金は全世界株と日本株で20%分消化するも、まだ80%分の余力を残す。今年は日米の金融政策からしてキャリートレードは厳しそうだったので、意図的にFXやCFDでの短期トレーディングを減らしていた。そのため現金比率に大きな変動は無し。

コメント